Artikel

10 tips om succesvol te beleggen

Sparen brengt niet op. Beleggen met een interest van +10%? Lees onze 10 tips om succesvol te beleggen en laat uw geld voor u werken.

Wij houden ons aan

Wij houden ons aan

12 Minimale leestijd | Investeren

Hoe succesvol beleggen?

Spaarcenten leveren tegenwoordig bijna niets op. De rente op spaargeld is historisch laag en banken hebben de rentes de afgelopen jaren slechts mondjesmaat verhoogd.

Beleggen daarentegen kan een interessante manier zijn om het rendement op uw spaargeld te verhogen en uw kapitaal te laten groeien.

Of start meteen met beleggen bij eToro.

Speculeer op stijgingen en dalingen via Plus500

Groot aanbod via CFD’s

Short gaan en hefboom mogelijk

Eenvoudige interface, ook mobiel

Gratis demo-account

*CFD’s zijn complexe instrumenten en brengen door het hefboomeffect een hoog risico met zich mee op snel oplopende verliezen.

82% van de retailbeleggers verliest geld met CFD's.

Zorg ervoor dat je goed begrijpt hoe CFD’s werken en vraag jezelf af of je het hoge risico op verlies kunt dragen.

Beleggen bij eToro

Bij Financer raden we eToro aan voor succesvol beleggen vanwege de lage transactiekosten en het uitgebreide aanbod van aandelen en ETF's.

Het gebruiksvriendelijke platform is geschikt voor zowel beginners als ervaren beleggers.

Bovendien biedt eToro een gratis demo-account aan, zodat je het platform zonder risico kunt verkennen.

De snelle en eenvoudige accountopening zorgt ervoor dat je binnen enkele minuten kunt beginnen met beleggen.

Dankzij deze voordelen is eToro een uitstekende keuze voor iedereen die op zoek is naar betrouwbare en efficiënte beleggingsmogelijkheden.

Geld investeren voor beginners

Om te starten met geld investeren als een beginner dient u eerst een aantal keuzes te maken. Vragen die u bij uw voorbereiding kunt krijgen zijn:

Hoeveel geld wil ik investeren?

Waarin wil ik beleggen?

Wil ik eerst oefenen met beleggen (door middel van een demo account)?

Wil ik zelf kiezen waarin ik wil beleggen of wil ik laten beleggen?

Waarin beleggen?

Tegenwoordig bestaan er een heleboel manieren om uw geld te beleggen. Om maar enkele te noemen:

bij brokers;

bij P2P platformen;

in aandelen;

in cryptocurrencies;

en in vastgoed.

Uiteraard is er steeds een inherent risico verbonden met geld investeren.

U bent namelijk nooit zeker of het project waarin u investeert zal blijven groeien, of er een economische crisis ontstaat of de buurt waar uw eigendom staat zal afnemen in waarde wegens het bouwen van een nieuwe autosnelweg.

Het is daarom belangrijk dat u een combinatie maakt van beleggen én sparen.

Sparen om een financiële buffer te hebben die u toelaat probleemsituaties op te vangen en beleggen om uw kapitaal te verhogen en opbrengst te genereren.

Wie wil beleggen echter, kan het best zo vroeg mogelijk beginnen.

Op die manier maximaliseert u namelijk de kans dat u een mooi rendement haalt op lange termijn, tegen redelijke risico's.

Producten bij beleggen

De meest bekende producten bij beleggen - aandelen en obligaties - kunnen op korte termijn vele pieken en dalen kennen wegens grote schommelingen in de markt.

Obligaties zijn meestal iets stabieler dan aandelen. Op de langere termijn leveren aandelen echter doorgaans een hoger rendement.

Door jong te starten met beleggen kunt u het risico van beleggen in aandelen aanzienlijk verlagen.

Beleggen tips

Om te beginnen eerst enkele korte tips voor u start met beleggen:

Meld u aan bij een broker met een platform dat u de moeite waard lijkt en open een demo account. Op die manier kunt u gratis oefenen met virtueel geld.

Let erop dat u voldoende op voorhand oefent. Zo vermijdt u impulsaankopen en verhoogt u uw kansen op een mooi rendement.

Bepaal of u lange termijn wilt beleggen of eerder op korte termijn wilt handelen (daytrading). Afhankelijk van deze keuze zult u een andere strategie moeten hanteren.

Bepaal op voorhand waarin u precies wilt beleggen, welke branche u interesseert en waar u iets over weet of over wil weten. Waardevol advies van multimiljonair en full-time belegger Warren Buffet luidt: ‘Investeer nooit in iets waar u niets van afweet!’

U kunt al online beleggen met 100 euro, of beginnen met 50 euro. U kunt zelfs beleggen met een klein bedrag vanaf 10 euro

Nu u de nodige voorbereidingen heeft getroffen kunnen we overgaan tot de 10 tips om succesvol te beleggen.

Start hier jouw beleggingsreis!

Vergelijk snel beleggingsplatforms en vind de beste optie voor jouw doelen, rendement en risicoprofiel. Bespaar tijd en kosten!

Start met beleggen vandaag nog!

1. Beleg met geld dat u minstens een paar jaar niet nodig heeft

Maak het uw lijfspreuk om nooit geld te beleggen dat u nodig heeft op korte termijn. Wegens het fluctueren van de markt kan het gebeuren dat de waarde van een aandeel plots flink daalt.

Wanneer u echter op dat moment net geld nodig heeft om een probleemsituatie op te vangen, zult u het aandeel moeten verkopen met verlies om uw geld snel terug ter beschikking te hebben.

Enkel beleggen met geld dat u voor minstens een paar jaar kunt missen, zorgt ervoor dat u dergelijke situaties vermijdt en bijgevolg uw rendement verhoogt.

Lees hier alles over beleggen en vindt het juiste beleggingsplatform.

Investeren in vastgoed?

Een andere manier om geld te verdienen met beleggen is investeren in vastgoed.

Hierbij kiest u vaak voor een langere termijn. Dit wil zeggen dat uw inleg het beste presteert over een periode van 10 jaar.

Wilt u graag investeren in vastgoed met een klein bedrag?

Vergelijk via onderstaande knop verschillende beleggingsplatformen. Selecteer op 'vastgoed' beleggingen om het juiste beleggingsplatform te vinden en te investeren in vastgoed.

2. Maak beleggen onderdeel van uw financiële plan

Waarschuwing

Wees u ervan bewust dat beleggen risico met zich meebrengt en dus niet dienst kan doen als enige betrouwbare oplossing voor al uw financiële problemen.

Investeren om geld te besparen

Wanneer u kapitaal inzet om schulden af te lossen of energie te besparen, houdt u meer vrij besteedbaar inkomen over. U kunt bijvoorbeeld investeren in zonnepanelen of dubbele beglazing en extra isolatie.

Rekenvoorbeeld

Als u 100 euro per maand kunt besparen (door bijvoorbeeld een lager energieverbruik), vertaalt zich dat naar 1.200 euro extra vrij besteedbaar inkomen per jaar.

Indien u dit geld slim belegt tegen een jaarlijks rendement van bijvoorbeeld 8%, heeft u aan het einde van het volgende jaar bijna 100 euro extra verdiend (€ 1200 x 8% = € 96).

Dit enkel door uw bespaarde geld slim te beleggen en niet uit te geven aan dure uitjes of nieuwe schoenen.

Hieronder nog enkele ideeën:

Gebruik uw bespaarde geld om openstaande schulden af te lossen. Ook hypotheekschuld valt hieronder. Rente betalen is equivalent met geld in de vuilnisbak gooien. Hoe minder rente u betaalt, hoe meer geld u dus overhoudt voor zaken die winst (of besparingen) opleveren.

Energie besparen betekent geld besparen. Denk hierbij aan zonnepanelen, zuiniger apparatuur, dubbele beglazing en isolatie, zonneboiler en/of zuiniger rijden. Maak een berekening van de terugverdientermijn en kijk hoeveel de investering oplevert.

Meer inspiratie nodig? Lees onze bespaartips

Ontwerp uw financieel plan

Naast het openen van een beleggingsaccount en actief te investeren is het ook goed om daarnaast een breder financieel plan te ontwerpen.

Ga na hoe het met uw financiële gezondheid gesteld is. Heeft u een studieschuld? Een hypotheek die u moet afbetalen? Lopende leningen? Staat u in het rood op uw rekening of heeft u nog een flinke creditcardrekening liggen?

Indien uw financiële situatie niet toelaat extra geld uit te geven is beleggen niet de beste eerste stap om te zetten, maar concentreert u zich best eerst op het op orde brengen van uw financiële huishouding. Een doordachte begroting opstellen kan hier zeker bij helpen.

Praktische tips

Stel een spaarplan op

Los schulden zo snel mogelijk af

Leer effectief budgetteren

Maak gebruik van een huishoudboekje om uw kosten en inkomen op te volgen

3. Leer het verschil tussen een tijdelijke dip en natuurlijke fluctuatie, of wanneer de koers écht daalt

Een goede manier om de prestatie van een aandeel te beoordelen is door het te vergelijken met een passende index.

Als een index door een beleggingsfonds wordt gebruikt om te kijken hoe de samenstelling van het fonds of het rendement van het fonds zich verhoudt tot de index, wordt de gebruikte index vervolgens de benchmark van het fonds genoemd. Een fonds kan (vaak) achterblijven op de benchmark, of deze index juist verslaan (helaas minder frequent).

Als benchmark wordt in veel gevallen een (bekende) aandelenindex gehanteerd, bijvoorbeeld de MSCI World als het gaat om mandaten die wereldwijd in aandelen beleggen of de Standard & Poor's 500 Index (S&P 500) als het uitsluitend om Amerikaanse beleggingen gaat.

De gekozen index moet allereerst relevant zijn. Een fonds dat in aandelen belegt, moet zich vanzelfsprekend niet gaan vergelijken met een index die het verloop van de geldmarkt weergeeft.

Verder moet een benchmark:

betrouwbaar zijn, het moet op een consistente en correcte wijze worden berekend;

transparant zijn, de samenstelling en berekeningswijze moet controleerbaar zijn;

onafhankelijk zijn, de vermogensbeheerder kan geen invloed uitoefenen op de uitkomsten van de benchmark.

Voorbeelden van goede indexes om een betrouwbare benchmark op te baseren zijn o.a. MSCI Wereldindex, Dow Jones Industrial Index, S&P 500, DAX en NASDAQ (bron: wikipedia)

Het koersverloop vergelijken met een relevante benchmark is een goede manier om de prestaties van een aandeel te beoordelen.

Op basis van deze vergelijking kunt u snel zien of uw aandeel beter of slechter presteert dan een gemiddelde objectieve maatstaf.

Het koersverloop van de grote bedrijven in uw portefeuille zullen deze van de bekende indexen nauwgezet volgen, tenzij het bedrijf uitermate ondermaats presteert.

Dit kan zich vertalen in een achterstand van 5 tot 10% ten opzichte van de rest van de markt. In dat geval kan het zinvol zijn wat extra onderzoek te doen en te kijken of uw prognose over het bedrijf nog steeds positief is.

Wat te doen wanneer de belegging echt verlieslatend wordt?

Er zijn twee strategieën die kunnen worden toegepast bij een sterke daling van de waarde:

Indien u het geld niet onmiddellijk nodig heeft is het beter om te wachten. Emotioneel handelen uit angst en paniek is vaak geen effectieve strategie.Sterke koersdalingen corrigeren zich meestal na verloop van tijd (3-5 jaar).Laat u dus niet meteen in paniek uit het veld slaan en doe onderzoek naar de oorzaak van de daling. Indien de bedrijven op faillissement afstevenen is het uiteraard verstandig uit te stappen.

Indien u het geld onmiddellijk (of op korte termijn) nodig heeft, kan het verstandig zijn ‘ stop-loss ’ in te stellen, zodat de waarde niet daalt onder een bepaald bedrag. Uw beleggingen worden dan automatisch verkocht om verdere verliezen te beperken.

Rekenvoorbeeld

Bij een verlies van 10% moet het aandeel terug met 11% stijgen om weer op break even te komen en winstgevend te zijn.

Als het aandeel 50% is gedaald, dan moet het aandeel verdubbelen om weer op gelijke koers te komen.

Praktische tips beleggen:

Vergelijk de prestatie van uw beleggingen met een betrouwbare index zoals de MSCI Wereldindex

Zorg dat de index relevant is aan uw beleggingscategorie

Wanneer de waarde meer dan 10% achterblijft op de benchmark, doe dan grondig onderzoek naar de reden en haal uw geld eventueel op

4. Zoek bedrijven met groeipotentie

Indien u net start met beleggen kan het erg aantrekkelijk lijken om naar bedrijven te zoeken met een hoge winst/koers verhouding.

De groei van een bedrijf op lange termijn hangt echter af van mogelijk nieuwe producten en/of services, die het bedrijf winstgevender kunnen maken in de toekomst.

Bestudeer dus steeds goed het potentieel van een branche en de ontwikkelingen van een bedrijf. Deze vormen een garantie voor succesvolle beleggingen, en een hoog rendement in de toekomst.

Praktische tips bestuderen van bedrijven

Bestudeer het kwartaal – en jaarverslag en analyseer de toekomstplannen van het bedrijf waarin u wilt investeren.

Bestudeer de geplande producten en vraag uzelf af (vraag eventueel ook vrienden en familie om een mening) of u deze producten in de toekomst zou kopen. Dit schept een goed beeld van het mogelijke succes van de nieuwe producten en/of services van het bedrijf en kan u helpen bij het maken van een juiste keuze.

Tevens kan het interessant zijn om te investeren in bedrijven die door familiale aandeelhouders worden gerund.Deze bedrijven zullen immers vaak voorzichtiger omspringen met hun kapitaal en overnamebeleid. Bedrijfsleiders van familiebedrijven plannen hun overnames zeer doordacht. Ze laten een betere timing zien en letten sterk op de prijs. Dit betekent niet alleen een kans op hoog rendement, maar ook meer rust voor de aandeelhouders. Wegens de familiale traditie wordt er vaak veel waarde aan het bedrijf gehecht, iets wat het toekomstpotentieel zeker ten goede komt.

Heeft u hier geen tijd voor? Er zijn ook beleggingsplatforms waar u uw geld kunt laten beleggen. Vergelijk hier verschillende beleggingsplatforms en selecteer op 'Laten beleggen'.

5. Leer uw emoties beheersen

Een plotse dip in de markt is heel normaal en komt regelmatig voor. Veel mensen raken op zulke momenten echter in paniek en gaan impulsief hun aandelen verkopen uit angst meer verlies te maken.

Dit is echter geen goed idee. U zult namelijk uw investeringen verkopen voor een lagere prijs dan waarvoor u ze kocht en uw winst op die manier teniet doen. Kopen en verkopen op basis van emoties lijdt in bijna 100% van de gevallen tot verlies.

Paniek zorgt voor een stressreactie. Uw lichaam en brein bevinden zich op dat moment in 'fight or flight mode' (vecht of vlucht). In deze toestand wordt uw logische brein uitgeschakeld en neemt het oudere 'dierlijke' deel van het brein over.

Uw beslissingen zullen minder rationeel zijn en leiden tot slechte keuzes. Raak dus niet in paniek. Een goed gediversifieerde portefeuille is ontworpen om op de lange termijn winst op te leveren en biedt een aantal beschermingen tegen marktschommelingen.

Houd uw langetermijndoelen voor ogen, en laat uw emoties niet uw beslissingen bepalen.

Praktische tips beleggen:

Wanneer uw beleggingen een sterke dip vertonen en u een emotionele reactie heeft, wacht dan ten minste 30 minuten tot een uur om uw gemoed even tot rust te laten komen, alvorens u een beslissing neemt.

Houdt uw lange termijn doelen voor ogen. Schrijf ze vooraf neer en herlees ze tijdens een financiële crisis.

Onthoud dat de markt zich meestal na verloop van tijd herstelt. Heb vertrouwen in de proces.

6. Onderschat de kracht van compound interest (rente-op-rente) niet

We kunnen het niet genoeg benadrukken: hoe vroeger u begint met beleggen, hoe sneller u financieel onafhankelijk kunt worden.

U kunt natuurlijk ook wachten tot uw veertigste om te starten met beleggen, maar dan loopt u een heleboel mogelijke winsten mis. In het bijzonder de enorme winst die u kunt maken via compound interest (rente-op-rente).

Om dit begrip te illustreren even het volgende rekenvoorbeeld.

Rekenvoorbeeld

Stel u investeert vanaf uw twintigste tot uw zestigste 300 euro per maand. Indien uw jaarlijks rendement 8% bedraagt, heeft u aan het einde van deze periode 1 miljoen dollar in uw portefeuille.

Indien u dezelfde strategie hanteert, maar pas vanaf uw 30e begint met investeren, zal dit bedrag slechts rond de 440.000 euro liggen.

Een verschil van ruim 550.000 euro! Dit terwijl u gedurende de eerste 10 jaar van uw 20e tot uw 30e slechts 36.000 euro geïnvesteerd heeft. Hoe is dit mogelijk? Eén antwoord: compound interest.

Het principe van rente op rente is als volgt: Stel u investeert 100 euro met een rendement van 8% per jaar. Na een jaar is uw investering dus 108 euro waard. Het jaar daarna ontvangt u echter 8% rente op de 108 euro die u reeds in bezit heeft. Dit resulteert in een bedrag van 116,64 euro. U ziet waar dit heen gaat.

Jaar na jaar verhoogt uw kapitaal en hoe groter uw vermogen, hoe groter de absolute winst. Dit is de kracht van compound interest.

Hoe eerder u dus begint met beleggen en hoe langer u uw investeringen vasthoudt (gesteld dat er geen crash van de beurs plaatsvindt, of bedrijven in uw portefeuille bankroet gaan), hoe eerder u het punt bereikt waarop het stapelen van de interest steeds zwaarder gaat doorwegen.

Wees u er dus van bewust dat geld dat u vandaag spendeert in de toekomst heel veel waard kan zijn. Elke besparing die u maakt en daarna meteen investeert heeft het potentieel in de toekomst zeer veel geld op te leveren.

Begin dus zo vroeg mogelijk met beleggen om maximaal te kunnen genieten van de voordelen van compound interest.

Praktische tips

Maak er een gewoonte van om elke besparing die u maakt meteen te investeren. 1000 euro besparen en beleggen tegen een jaarlijks rendement van 8% levert u na 10 jaar ruim 2150 euro op.

Hoe eerder u begint met beleggen, hoe langer rente-op-rente kan werken. Begin dus zo vroeg mogelijk.

Laat uw geld voldoende lang rente genereren, stap niet te vroeg uit. 10 tot 30 jaar is een goede richtlijn om maximaal van compound intrest te kunnen profiteren.

7. Let op de transactiekosten

Een belangrijk gegeven om rekening mee te houden zijn de transactiekosten. Deze kunnen enorm verschillen per platform.

Het is dus belangrijk dat u goed nagaat welke kosten er precies verbonden zijn indien u aandelen, obligaties of andere financiële producten wenst te kopen of te verkopen.

Indien u regelmatig handelt is het belangrijk een platform te kiezen met lage transactiekosten. Indien u een lange termijn strategie hanteert zijn deze kosten vooral van belang indien u wenst te profiteren van het rente-op-rente principe zoals hierboven beschreven.

Een verschil van 1 procent in kosten kan op termijn al snel tienduizenden euro's betekenen!

Neem dus zeker voldoende de tijd om handelsplatformen en brokers te vergelijken, zodat u steeds zeker bent van de beste voorwaarden.

8. Hoe ouder u bent, hoe meer u belegt

Als jongvolwassene zijn er vaak meerdere dingen waarvoor u spaart: een nieuwe auto, een huis, een wereldreis. Het is verstandig om voldoende geld opzij te zetten om deze zaken te kunnen bekostigen. U zult dus een kleiner deel van uw budget kunnen beleggen.

Alex Whitehouse, gerenommeerd financieel adviseur, adviseert als vuistregel voor jong beginnende investeerders om 1 procent van uw inkomen te investeren en ieder jaar 1 procent toe te voegen.

Op dertigjarige leeftijd investeert u dan 10% van uw inkomen en wanneer u 40 bent zal dit 20 procent zijn. Hoe ouder u bent, hoe hoger uw inkomen hoogstwaarschijnlijk zal zijn.

Uw huis is afbetaald en de schulden afgelost. U kunt dus comfortabel een mooi deel van uw inkomen investeren, gesteld dat u over voldoende reserves beschikt en een vaste baan heeft.

Indien u kinderen heeft, moet u er uiteraard rekening mee houden dat u hen financieel voldoende kunt ondersteunen.

Praktische tips beleggen:

Beleg ieder jaar 1% van uw inkomen méér dan het jaar ervoor.

Eens uw betalingsverplichtingen zijn afgelost, kunt u tot 40% van uw inkomen investeren

9. Beleg uw geld automatisch

Een erg waardevolle en praktische tip is om ervoor te zorgen dat het geld dat u voor beleggingen wilt gebruiken automatisch wordt overgeboekt naar uw beleggingsrekening.

Op die manier heeft u er geen omkijken naar en komt u niet in de verleiding snel even een maand over te slaan en geld uit te geven aan onbelangrijke zaken zoals een nieuw gadget of een duur etentje.

Online platformen voor beleggen bieden altijd de optie om maandelijks een vast bedrag van uw betaalrekening automatisch over te boeken naar uw beleggersrekening.

Zo bent u er zeker van dat u iedere maand geld opzijzet om te investeren en zult u verplicht zijn uw uitgavenpatroon hierop af te stemmen.

Sommige P2P-platformen bieden de mogelijkheid tot het instellen van een Auto-Invest functie. Deze functie zal afhankelijk van uw criteria automatisch voor u beleggen. Zo hoeft u een minimum aan tijd te investeren.

Praktische tips

Open een beleggingsrekening en stel een automatische betaalopdracht in aan het begin van de maand

Zie dit geld als vermogen waarmee u enkel kunt beleggen (het is alsof u dit geld ‘niet heeft’)

Laat dit geld maandelijks automatisch beleggen, of plan een vaste dag per maand waarop u zelf de transacties doet.

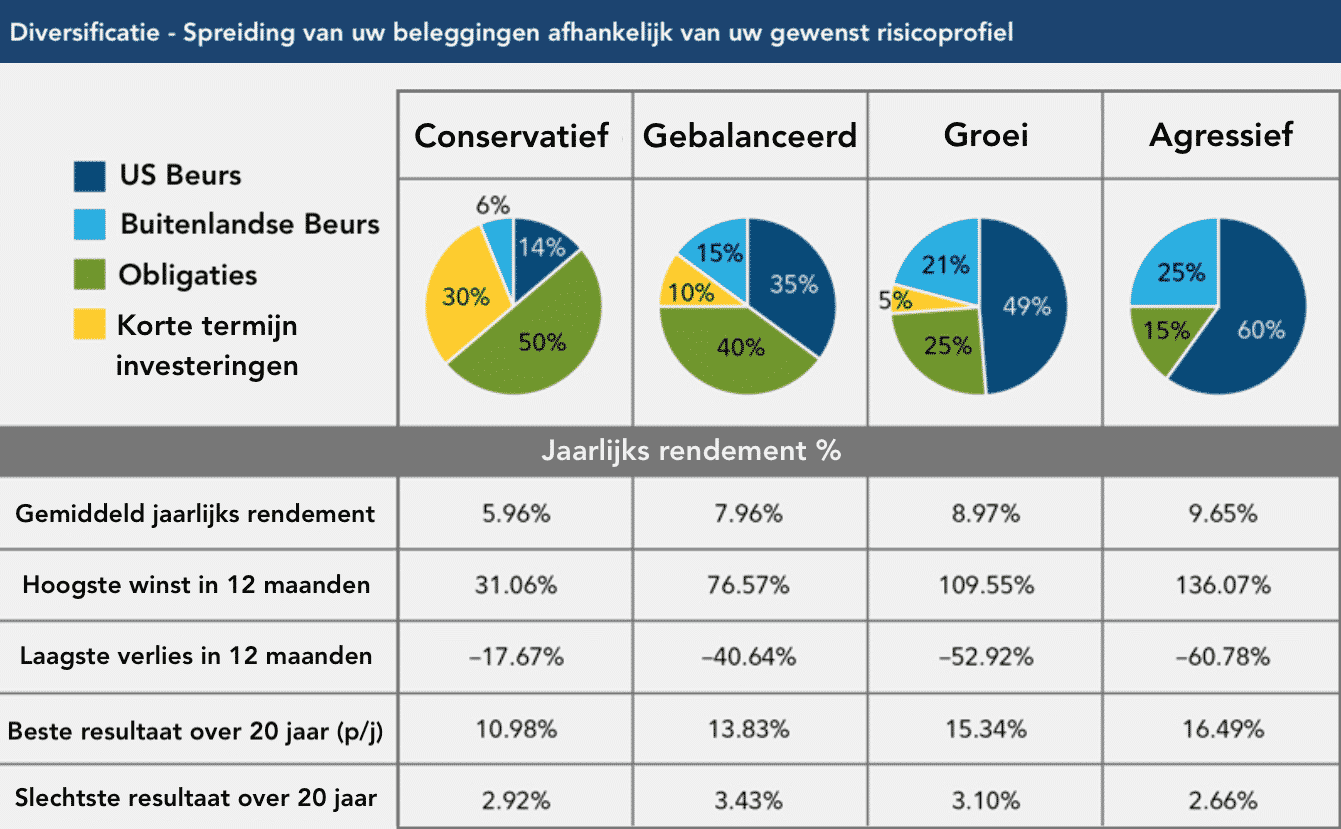

10. Diversifieer uw portefeuille

Een laatste tip om succesvol te beleggen is om uw portefeuille te diversifiëren.

Dit houdt in dat u investeert in verschillende financiële producten, grondstoffen en goederen. Indien uw kapitaal dit toelaat kan het interessant zijn vastgoed toe te voegen aan uw arsenaal.

Diversifiëren (spreiden) zorgt ervoor dat u minder kans maakt om geraakt te worden wanneer een bepaalde markt slecht presteert of veel verlies maakt. U spreidt namelijk uw investeringen over verschillende markten. Op die manier verlaagt u het risico op verlies.

Praktische tips beleggen:

Spreid uw vermogen over verschillende beleggingscategorieën: aandelen, obligaties, cash, grondstoffen, valuta en eventueel vastgoed

Spreid uw vermogen over verschillende sectoren: financieel, gezondheidszorg, energie, etc

Spreid uw vermogen in de tijd: kier een vast moment én een vast bedrag om te beleggen. Bijvoorbeeld elke maand honderd euro, als u dat kunt missen.

Conclusie

Succesvol beleggen is een kunst.

Geld verdienen met beleggen vergt oefening en onderzoek. U zult voldoende tijd moeten spenderen om dingen uit te testen en de kneepjes van het vak te leren.

Hoe eerder u begint echter, hoe beter, en hoe meer winst u zult maken.

Een kapitaal opbouwen vraagt tijd en toewijding, maar eens u van start gaat en vertrouwen krijgt in uw kunde, zult u niet meer te stoppen zijn.

Pas deze 10 tips over beleggen toe en begin vandaag nog met investeren. U zult zien dat u er snel genoeg de vruchten van plukt!

Opmerkingen

Niet ingelogd